fast

fast

fashion

la corsa al ribasso della moda veloce

di Cristina Gennari

21 settembre 2023

Una maglietta a tinta unita per un outfit casual? Su Shein, ad appena 3 euro. Se l’occasione è una cena elegante, invece, basta collegarsi alla nuova piattaforma Temu per acquistare un abito lungo a meno di 10 euro. La competizione nell’industria fast fashion è sempre più agguerrita e i nuovi colossi cinesi, grazie alla loro offerta di capi di tendenza a prezzi estremamente competitivi, stanno rivoluzionando l'esperienza dello shopping online. Un ciclone che sta mettendo alla prova brand occidentali ormai consolidati e ridefinendo il mercato globale della moda veloce.

In questa guerra dei prezzi al ribasso, gli sconfinati e-commerce di Shein e Temu stanno contribuendo a consolidare la posizione di leadership della Cina, oggi il principale esportatore di abbigliamento a livello mondiale. Eppure, la moda fast è sempre più costretta a fare i conti con nuove consapevolezze legate alla sostenibilità ambientale e alla giustizia sociale.

Il modello Shein

Il colosso cinese Shein, grazie alla sua capacità di intercettare i gusti del momento e di sfornare nuovi capi a ritmi vertiginosi, nel corso dell’ultimo quinquennio si è imposto nell’industria fast fashion diventando un fenomeno mondiale in grado di sfidare aziende leader del settore come Zara ed H&M.

Una scalata che, stando ai numeri, non accenna a fermarsi, nonostante scandali e polemiche. Secondo le rilevazioni di Bloomberg Second Measure, Shein avrebbe aumentato la propria quota di mercato relativa alle vendite di prodotti fast fashion negli Stati Uniti dal 12% del 2020 - anno in cui è cominciata l’ascesa del sito - fino a raggiungere il 50% nel 2022.

Anche in Europa il gigante dell’ultra fashion ha registrato risultati importanti, collocandosi al primo posto tra le app di moda più scaricate nei primi sei mesi del 2022. Ma non è tutto. Secondo quanto riportato dal Wall Street Journal, un round di finanziamenti avrebbe portato la valutazione dell’e-commerce cinese a 100 miliardi di dollari, vale a dire una cifra superiore ai suoi principali competitor, ovvero la svedese H&M e la spagnola Inditex, messi insieme.

Le app di moda più scaricate in Europa

Alle origini di Shein c’è la società Nanjing Dianwei Information Technology Co. Ltd, fondata nel 2008 a Nanchino, nella Cina orientale, da tre uomini tra cui Xu Yangtian, noto anche come Chris Xu. All’epoca l’azienda si occupava principalmente di abiti da sposa, ma nel 2012 Chris Xu ha deciso di puntare tutto su un nuovo brand di abbigliamento femminile acquistando il dominio Sheinside.com, poi ribattezzato Shein nel 2015.

La sede centrale, Guangzhou Xiyin International Import & Export, si trova nel sud della Cina dal 2017 e, in particolare, nella metropoli di Guangzhou, dove si concentra la maggior parte delle fabbriche di fornitori. La sede appartiene alla società Zoetop Business di Hong Kong, che gestisce anche i diritti internazionali dei marchi del Gruppo Shein e le attività di e-commerce.

Niente negozi, se non temporary store. Il brand punta tutto sul digitale, vendendo sul proprio e-commerce capi economici con la missione (dichiarata) di rendere la moda accessibile a tutti, e non solo a pochi privilegiati. Il suo segreto è immettere nel mercato nuove collezioni in continuazione, sfruttando la capacità degli algoritmi di intercettare le ultime tendenze prima dei competitor.

Acquisendo informazioni sui suoi utenti e sui gusti del momento, Shein è addirittura in grado di scoprire cosa vorremo indossare, forse ancora prima di noi. La produzione, come ha spiegato al Sole 24 Ore Peter Pernot-Day, global head of strategy and corporate affairs di Shein, si basa su un modello di ‘manifattura on demand’. Nella pratica, l’azienda produce fino a 200 esemplari dei nuovi prodotti, che immette sul proprio mercato virtuale per poi regolare la produzione sulla base delle domande. Una strategia che, almeno fino al momento, sembra aver premiato il marchio cinese, esploso nel periodo della pandemia e ancora protagonista assoluto del mercato fast fashion, nonostante la sua crescita sia rallentata per effetto di numerosi scandali.

Shein è infatti finita al centro di una serie di polemiche che ne hanno messo in luce l’insostenibile impatto ambientale e alcune pratiche di sfruttamento dei lavoratori. E a poco è valsa l’operazione di autopromozione organizzata dal colosso cinese che ha invitato un gruppo di influencer e creator nella propria fabbrica a Guangzhou, considerato da molti un goffo tentativo di greenwashing. Sebbene le inchieste giornalistiche siano in aumento e la reputazione del brand in declino, migliaia di utenti continuano a comprare ogni giorno sull’e-commerce cinese e a spacchettare i loro acquisti in video pubblicati su TikTok.

I download globali dell’app Shein

Lo stato di salute dell’industria fast fashion

Oggi il mercato del fast fashion, secondo le stime della società di analisi e ricerche Statista, vale oltre 120 miliardi di dollari a livello globale. Nonostante l’allarme di attivisti e ambientalisti, le ante dei nostri armadi e i ripiani dei negozi continuano a riempirsi di vestiti di tendenza e l’industria della moda veloce continua a prosperare. Entro il 2027 dovrebbe addirittura superare i 184 miliardi di dollari.

Ma facciamo un passo indietro. È il 31 dicembre 1989 quando sulle pagine del New York Times esce un articolo dal titolo ‘Two New Stores That Cruise Fashion's Fast Lane’ a firma della giornalista Anne-Marie Schiro. L’occasione è l’apertura di due nuove boutique sulla Lexington Avenue che si rivolgono a ‘giovani appassionate di moda con un budget limitato che cambiano i vestiti tanto spesso quanto il colore del loro rossetto’.

Tra le inaugurazioni spicca, all'angolo tra la 59esima e Lexington, il primo negozio Zara International in città che vende capi a prezzi che variano dai 5 dollari per un paio di guanti in maglia ai 145 per un cappotto con collo e polsini in finta pelliccia, oltre a minigonne e abiti in maglia metallizzata a 27 e 43 dollari e maglioni in lana Shetland a 53 dollari.

Il concept della nuova attività è chiaro: cambiare le scorte nel negozio ogni tre settimane e inseguire le ultime tendenze. D’altronde, sono sufficienti 15 giorni affinché un capo passi dalla fase di progettazione alla vendita nei negozi. È la prima volta che compare il termine fast fashion. Eppure, la conquista della moda veloce era già iniziata. Nel 1947 è nata infatti la catena H&M, seguita dall’irlandese Primark negli anni Sessanta e solo una manciata di anni dopo, nel 1975, Zara apriva a La Coruña. Più tardi verrà creata anche la holding Inditex, oggi proprietaria di Zara e dei marchi Pull&Bear, Massimo Dutti, Bershka, Stradivarius e Oysho.

È però tra la fine degli anni Novanta e gli anni Duemila che la moda a basso costo raggiunge il suo culmine, grazie alla sua capacità di produrre decine di collezioni nuove all’anno di capi tendenza, spesso repliche, più economiche, di modelli delle celebri maison. Una forma di democratizzare della moda, che rendeva accessibili a tutti prodotti e tendenze prima riservati a pochi privilegiati.

Forever 21, Uniqlo, Gap, Boohoo, Fashion Nova e tanti altri. Quello del fast fashion, che si è presto evoluto in ultra fashion, è un mercato in rapido cambiamento caratterizzato dal proliferare di nuovi attori. Negli ultimi anni, in particolare player cinesi come Shein e, seppur in parte, Temu stanno cercando di conquistare una quota significativa del settore, sfidando alcune aziende occidentali consolidate come Inditex, H&M e Mango. Grazie alla capacità di combinare le ultime tendenze con prezzi accessibili, il recente ciclone cinese sta rendendo la competizione sempre più intensa e mettendo l'industria della moda di fronte a nuove sfide.

I fatturati e gli utili delle principali aziende fast fashion nel 2022

Sebbene l’attuale industria debba fare i conti con una crescente consapevolezza in termini di sostenibilità e un’agguerrita guerra dei prezzi, lo stato di salute della moda veloce è ancora robusto. La conferma della solidità del mercato giunge anche dai bilanci dei grandi colossi del settore.

Il gruppo leader Inditex ha chiuso l’anno finanziario 2022 con un fatturato di 32,6 miliardi di euro, in crescita del 17,5% rispetto all’anno precedente. Risultati positivi anche per il concorrente svedese H&M che ha registrato vendite pari a 223,5 miliardi di corone, circa 20 miliardi di euro, e un utile netto di 320 milioni di euro. A spiccare, poi, i numeri - non ufficiali, ma diffusi in un report del Wall Street Journal - relativi a Shein: il gigante cinese avrebbe infatti fatturato 23 miliardi di dollari nel 2022.

Anche nel primo semestre del 2023, Inditex ha confermato la sua solida performance operativa. Il fatturato è stato di 16,9 miliardi di euro, con un notevole incremento dell'utile netto del 40,1%. Le vendite hanno registrato una crescita del 13,5% rispetto allo stesso periodo dell'anno precedente mentre l'Ebitda è salito del 15,7%, raggiungendo i 4,7 miliardi di euro. In aumento anche l'utile netto, cresciuto del 40,1% fino a raggiungere i 2,5 miliardi di euro.

Può sorridere la catena irlandese Primark che, secondo quanto reso noto in un comunicato dalla casa madre Associated British Foods, per l’anno finanziario 2022-2023 prevede un miglioramento delle vendite del 15% rispetto allo scorso anno. In termini assoluti, si tratta di un commercio annuale di circa 9 miliardi di sterline. Un business più in salute che mai, confermato dall’ambizioso piano di espansione internazionale: alla fine dell’anno finanziario, Primark prevede di operare in 432 negozi, per una superficie totale di vendita di 1,69 milioni di metri quadrati.

Tuttavia, l’ingresso dei nuovi player e la spietata concorrenza dei rivali del fast fashion, da Inditex a Shein, starebbe cominciando a mettere sotto pressione la stabilità di alcuni vecchi giganti della moda veloce. Come anticipato da Reuters, nel terzo trimestre del 2023 le vendite nette di H&M sarebbero aumentate del 6% a 60,9 miliardi di corone svedesi (circa 5,1 miliardi di euro), ma si tratterebbe di una crescita ‘flat’, inferiore ai 63,5 miliardi previsti dagli analisti.

Il valore del mercato fast fashion

Valore del mercato dell’abbigliamento usato

La curva di crescita del business della moda veloce avanza. Secondo le previsioni, nei prossimi quattro anni il valore del segmento potrebbe incrementare addirittura del 50%. Negli ultimi tempi, però, l’industria si è dovuta confrontare con una crescente consapevolezza ambientale e con abitudini di shopping più sostenibili. I consumatori stanno diventando più critici nelle loro scelte di acquisto e maggiormente interessati a prodotti eco-friendly e realizzati eticamente.

Il format della moda veloce, che immette sul mercato enormi volumi di prodotto - solamente nel 2022 il gruppo Inditex ha piazzato 621 mila tonnellate di articoli - per stimolare i consumatori a fare acquisti continui, sembra non convincere più. A riprova di pratiche più ecologiche, i dati relativi al mercato dell'abbigliamento usato, il cui valore a livello globale potrebbe superare i 350 miliardi di dollari entro il 2027.

Ma non è tutto. Nella classifica delle app di moda più scaricate in Europa durante lo scorso anno spicca, dietro all’insuperabile Shein, la popolare piattaforma di e-commerce dedicata all’abbigliamento second hand Vinted.

Temu, l'ascesa del nuovo e-commerce cinese

Lo scorso 12 febbraio, allo State Farm Stadium di Glendale, in Arizona, i riflettori degli Stati Uniti e di tutto il mondo erano puntati sull’evento sportivo più emblematico della cultura a stelle e strisce. Ma mentre Philadelphia Eagles e Kansas City Chiefs si contendevano il titolo della NFL, la lega professionistica di football americano, ad attirare l’attenzione dell’ultimo Super Bowl è stato un nuovo (e inaspettato) protagonista.

No, non stiamo parlando di Rihanna, sebbene la popstar si sia esibita con le sue hit più famose come Bitch Better Have My Money e Rude Boy sopra futuristiche piattaforme sospese durante l’atteso halftime show. Con uno spot di 30 secondi andato in onda durante il primo e il terzo quarto della finale, realizzato dall’agenzia Saatchi & Saatchi e diretto da Robert Jitzmark, si è presentata per la prima volta al mercato occidentale l’ultima app per lo shopping made in China: Temu.

Il suo biglietto da visita? Una donna dai capelli ricci che, impegnata in uno scrolling infinito sul suo smartphone, aggiunge al carrello e indossa una lunga serie di vestiti e accessori estremamente economici dietro al paradigmatico slogan ‘Shop like a Billionaire’.

Eppure, Temu è ben lontano dall’essere una piattaforma per miliardari. Dall'elettronica agli accessori per la casa, dai prodotti make-up fino, appunto, all’abbigliamento, passando per una sfilza di oggetti vari ed eventuali. Con un unico comune denominatore: i prezzi stracciati. In altre parole, uno sconfinato mercatone virtuale che ha l’ambizione di imporsi nell’ecosistema fast fashion e del più ampio commercio online, seguendo le orme e sfidando colossi come Shein e Amazon.

Dietro alla nuova piattaforma, lanciata negli Stati Uniti nel settembre 2022, c’è la Pdd Holdings, il gigante dell'economia digitale cinese proprietario del già consolidato e-commerce Pinduoduo, importante player del mercato interno in diretta competizione con Alibaba e JD.com.

Nel mese di maggio, il gruppo ha effettuato una significativa manovra strategica, trasferendo la propria sede esecutiva da Shanghai a Dublino, in Irlanda, per approfittare di politiche fiscali più vantaggiose. Dopo il debutto americano, lo spin-off di Pinduoduo ha avviato la sua offensiva estera che punta soprattutto al mercato occidentale diffondendosi a ritmi impressionanti e diventando in breve tempo una delle app più scaricate al mondo. Ad aprile, Temu è arrivato in Belgio, Francia, Germania, Polonia e Regno Unito, prima di diventare disponibile anche in altri paesi come Italia, Austria, Finlandia, Grecia, Irlanda, Lussemburgo e Slovacchia.

La fortuna di Temu può essere attribuita al suo modello di business che fa leva sull’accorciamento della catena di fornitura e su una strategia pubblicitaria particolarmente invasiva. Ma facciamo un passo indietro. Il nome Temu, che si pronuncia ti-mu, riflette il concept dell’azienda: Team Up, Price Down. Che tradotto significa: Unisciti, Abbassa il Prezzo. L’obiettivo è infatti incentivare all’estremo gli acquisti con un meccanismo semplice e automatico: più utenti comprano lo stesso prodotto e più il suo prezzo si riduce.

I download globali dell’app Temu

Il risultato è un’esperienza di shopping innovativa, che si basa più sulla scoperta che sulla ricerca: ai potenziali clienti vengono consigliati prodotti da acquistare che ne dovrebbero rispecchiare interessi e preferenze, già minuziosamente elaborati da un algoritmo. Il tutto, condito da una dose di gioco e intrattenimento, secondo il cosiddetto modello di shoptainment. Coupon, codici sconto, offerte a tempo e mini-giochi per guadagnare crediti virtuali: una lunga serie di benefit che innesca un circolo virtuoso, ma che – ovviamente – ha il solo obiettivo di farci acquistare ancora e a prezzi sempre più vantaggiosi.

D’altronde, il vantaggio competitivo del nuovo gigante di e-commerce sta proprio nella sua capacità di abbattere i costi mettendo direttamente in collegamento i produttori con i clienti nei paesi occidentali. Aboliti negozi fisici o virtuali, così come i magazzini di smistamento, con l’effetto di proporre prodotti al prezzo di fabbrica. Un abito da donna? Nel carrello con appena 3 euro. Basta, invece, una banconota da 10 euro per accaparrarsi un moderno smartwatch. E lo shopping è servito.

Il valore lordo della merce (GMV) di Temu

Sebbene il neonato marketplace dagli oggetti più disparati stia scalando classifiche e mercati di tutto il mondo, sfidando colossi già consolidati, è però sul terreno del fast fashion che si sta giocando la partita più insidiosa. Temu ha infatti portato in tribunale il titanico concorrente Shein con l’accusa di aver violato la legge antitrust vietando ai fornitori di lavorare con la nuova piattaforma.

Dal canto suo, il gigante della moda ultra veloce ha citato in giudizio Temu, che si sarebbe resa responsabile di violazione di marchi e copyright e di pratiche commerciali false e ingannevoli. Nell'attesa che i giudici si esprimano, la competizione nel mercato del fast fashion appare più agguerrita che mai, con il ciclone cinese che sta sparigliando le carte a colpi di prezzi imbattibili.

La gara al ribasso della moda veloce

L’industria fast fashion ha rivoluzionato il modo in cui acquistiamo i vestiti. La capacità di offrire un’ampia selezione di prodotti a costi economici ha reso la moda più accessibile a una vasta platea di acquirenti, consentendo alle persone di seguire le ultime tendenze senza dover spendere una fortuna.

La concorrenza sempre più agguerrita e globalizzata tra brand e aziende, la crisi economica e la vasta gamma di capi e accessori, spesso interscambiabili tra di loro, negli ultimi anni hanno intensificato la competizione nel mercato della moda veloce, alimentando, di fatto, una ‘guerra dei prezzi’.

A rendere più accesa questa sfida, alcuni protagonisti moderni come il colosso Shein e l’ultimo arrivato Temu che, grazie alla loro abilità nel mantenere prezzi competitivi, si sono imposti nell’ecosistema ultra fast, costringendo brand concorrenti a destreggiarsi nella gara al ribasso.

Ma veniamo ai numeri. Un confronto più approfondito dei prezzi sugli e-commerce dei principali marchi del settore fotografa un quadro di estrema competizione che si gioca a colpi di cifre incredibilmente ridotte.

Basti pensare che per portarsi a casa un completo outfit in stile casual, composto da t-shirt e blazer, jeans con cintura e sneakers (confrontando prodotti simili e prendendo in considerazione il prezzo più vantaggioso disponibile su ciascun sito), è sufficiente sborsare meno di 60 euro nella metà dei marketplace considerati. Una cifra che si abbassa vertiginosamente se si osservano i grandi rivenditori cinesi: per acquistare i capi da Temu bastano 28,62 euro e con appena 24,75 euro si possono mettere nel carrello i prodotti Shein.

Il gioco al ribasso appare ancora più evidente se si analizza una maglietta basic a tinta unita. Tra le aziende osservate, la spesa più alta si sostiene acquistando dal brand di origini spagnole Mango, anche se, nella pratica, bastano appena 8,99 euro. D’altronde, sulle piattaforme Shein e Temu, con la loro ampia offerta che abbraccia moda e non solo, è sufficiente avere nel portafoglio rispettivamente 3,40 e 2,77 euro per un prodotto equivalente, battendo per pochi centesimi anche un leader dell’abbigliamento low cost come Primark (3,50 euro).

Confronto dei prezzi di un outfit tra i principali e-commerce di fast fashion

La lotta per offrire prezzi sempre più bassi è evidente e sta spingendo brand e rivenditori a cercare costantemente nuovi modi per ridurre i propri costi e rimanere competitivi in un mercato che, spesso, finisce per premiare chi propone le offerte più convenienti.

E se misurarsi con la spietata concorrenza dell’ultra fast fashion appare impensabile, alcuni marchi del ‘vecchio’ fast fashion starebbero piuttosto puntando a rivedere la propria posizione e a invertire (almeno parzialmente) la rotta delle loro strategie. Nell’intento di alzare target e prezzi, vari brand hanno avviato e stanno avviando progetti di qualità, come dimostra la partnership tra H&M ed il designer Heron Preston e la collezione esclusiva realizzata da Zara con il fotografo Steven Meisel.

E non è tutto. Le dinamiche commerciali e le aspettative dei consumatori nell'era dello shopping online - soprattutto delle giovani generazioni che sembrano più inclini a rimpiazzare facilmente i loro vestiti con capi nuovi, abbracciando le ultime tendenze e dando vita a una cultura ‘usa e getta’ - stanno influenzando anche l'evoluzione delle strategie di pricing. I brand tradizionali tendono infatti ad offrire prodotti scontati solamente attraverso promozioni stagionali, il che significa che i consumatori devono aspettare periodi specifici per approfittare di saldi. D’altra parte, la strategia di mantenere prezzi costantemente scontati, adottata da Shein e Temu e da un numero crescente di rivenditori nell'industria retail, è una tattica sistematica che mira a creare una percezione di valore continuo per i consumatori e a stimolare l'acquisto compulsivo.

Inoltre, mentre svariate aziende come Zara, OVS o Alcott mantengono i capi d’abbigliamento sempre disponibili sui propri shop virtuali, garantendo una fornitura costante e minimizzando l’esaurimento, nei marketplace cinesi le scorte dei prodotti sono limitate e destinate svuotarsi.

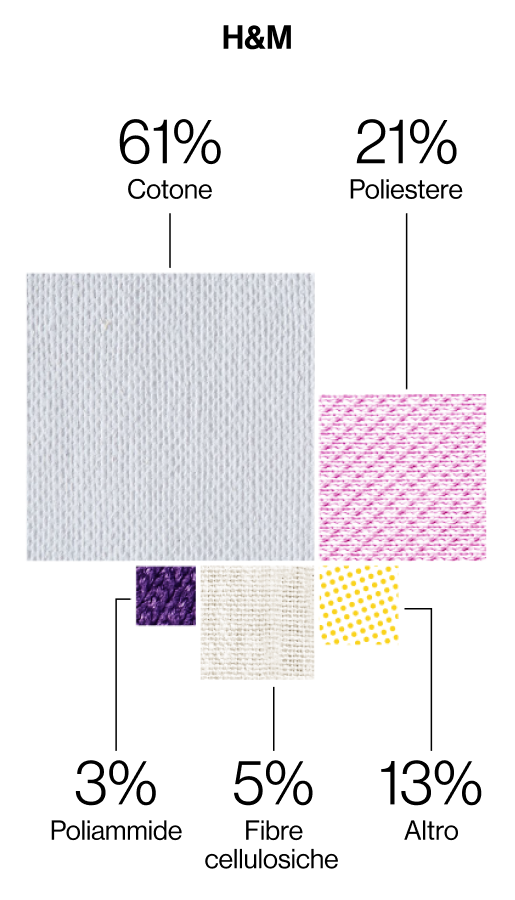

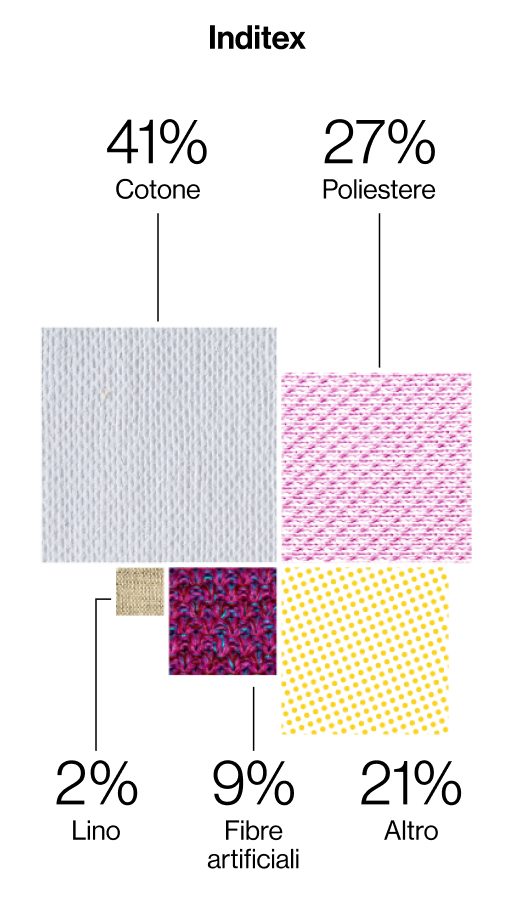

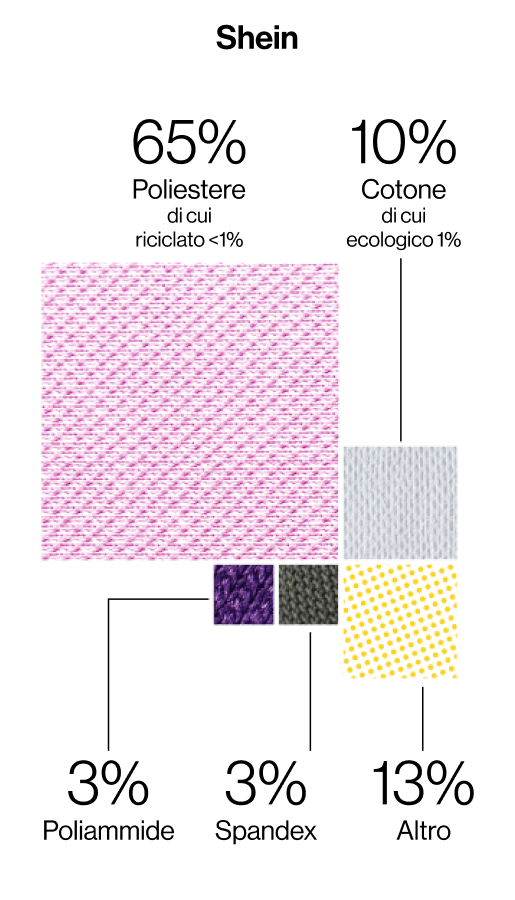

Capi simili, eppure diversi. L’indagine condotta sui diversi e-commerce mette in luce un’ulteriore differenza: la composizione di prodotti analoghi varia notevolmente tra brand. Si consideri una t-shirt. Mentre su Shein e Temu le magliette in vendita risultano realizzate principalmente in poliestere, quelle presenti sugli store di marchi come Mango, Zara e OVS sono composte perlopiù da cotone. Un elemento di valutazione chiave che, nella frenetica corsa al ribasso dei prezzi, potrebbe guidare i consumatori più attenti alla qualità e alla sostenibilità, influenzando le decisioni di acquisto.

Il successo social delle app che piacciono a Gen Z e Millenials

Su TikTok l’hashtag #Shein ha raccolto oltre 73 miliardi di visualizzazioni. Ad appena un anno dal lancio, #Temu ha invece raggiunto i 4,8 miliardi. Il successo dei colossi made in China passa anche (e soprattutto) per i social. Queste multinazionali si stanno infatti imponendo con forza nel segmento fast fashion e dello shopping online grazie al loro appeal sulla clientela più giovane. Capacità di rimanere al passo con le tendenze e di offrire prezzi competitivi, unite a una potente presenza online in grado di integrare e-commerce e social ne rappresentano la formula di successo.

La loro strategia di marketing si basa principalmente su campagne pubblicitarie su piattaforme come Instagram e TikTok e collaborazioni con migliaia di micro-influencer a cui vengono inviati vestiti gratis e codici sconto per i propri follower. Ma anche su una pratica popolare sui social media che, nel gergo moderno, viene chiamata haul. Letteralmente significa ‘bottino’ e si tratta di video o post in cui influencer più o meno noti e appassionati di shopping spacchettano i propri acquisti recenti, spesso repliche di capi trend del momento, mostrandoli e indossandoli per permettere agli spettatori di vedere come appaiono e come si adattano in contesti di vita reale.

Un trend semplice, ma che ha l’effetto di creare un legame emotivo tra il brand e il proprio pubblico, che apprezza la condivisione di contenuti autentici e la possibilità di identificarsi con stili di vita simili. Non a caso, sulle pagine di Shein e Temu - che su Instagram contano rispettivamente 30 e un milione di seguaci - fioccano i contenuti user generated che rendono più naturale la narrazione del brand e, soprattutto, i prodotti più desiderabili.

Ma mentre impazzano, specie su TikTok, video dei cosiddetti ‘dupe’ - termine che indica prodotti o capi d'abbigliamento che imitano in modo più economico e accessibile quelli di marchi di lusso o costosi - e confronti tra Shein, Temu e gli altri brand, non mancano anche voci più critiche che stanno cercando di portare l’attenzione sui lati più oscuri dei colossi cinesi e dell’ultra fast fashion.

Il fenomeno ‘haul’ conquista TikTok

Like e interazioni che Shein e Temu stanno ottenendo sui social media sono la chiara testimonianza della crescente popolarità che questi brand, e tutta l’industria fast fashion, godono tra Generazione Z e Millennials.

Questi rivenditori stanno infatti intercettando gusti e necessità dei giovani consumatori, alla ricerca di capi di tendenza e a prezzi accessibili. Stando ai numeri, infatti, oltre il 56% dei visitatori sul sito web di Shein ha meno di 34 anni mentre la fascia demografica che si collega di più all’e-commerce di Temu sono ragazzi e ragazze tra i 25 e i 34 anni (22,07%).

Un successo tutt’altro che casuale. Attraverso algoritmi avanzati, questi brand, che raccolgono i dati dei propri acquirenti sul sito web e sull’app, sono in grado di anticipare e comprendere immediatamente i gusti del loro target di riferimento. Il tutto, per dare ai giovani utenti ciò che desiderano e offrire esperienze altamente personalizzate, tra le chiave della loro fortuna.

Il target di Shein e Temu

La battaglia legale

A dispetto del successo e della rapida ascesa, l’industria fast fashion non è esente da controversie legali, in particolare per quanto riguarda le violazioni di copyright. Nel corso degli anni, infatti, molti brand di spicco nel settore sono stati oggetto di accuse di plagio e di appropriazione indebita, soprattutto da parte di designer e creativi.

La riproduzione di modelli e opere grafiche senza autorizzazione, che mina la creatività e il lavoro di artisti e aziende, sta sollevando importanti questioni sul rispetto della proprietà intellettuale nell'industria della moda e imponendo una riflessione critica sull'etica e la legalità nel segmento fast fashion.

Tra tutti, le piattaforme di e-commerce cinesi e i loro fornitori, con Shein in prima fila, hanno ricevuto numerose critiche per violazione della legge sulla proprietà intellettuale negli Stati Uniti, finendo al centro di una serie di cause legali, molte delle quali ancora in sospeso. Secondo il Wall Street Journal, nel 2022 sarebbero stati oltre 50 i procedimenti federali pendenti contro Shein.

L’inquinamento che fa tendenza

L’industria della moda è tra le più inquinanti al mondo. Ogni anno, utilizza 93 miliardi di metri cubi d’acqua ed è responsabile di una quota significativa di emissioni di gas serra, stimate tra l’8 e il 10% del totale a livello mondiale.

Un impatto insostenibile che si è intensificato negli ultimi anni con l’ascesa del fast fashion. Il suo modello di business ha infatti amplificato il consumo di risorse e la produzione di rifiuti. Si stima che ogni anno vengano prodotti tra gli 80 e i 100 miliardi di nuovi capi, circa 14 per ogni persona sulla Terra, i quali, per la maggior parte, sono destinati a cicli di vita sempre più brevi.E così, nell’Unione Europea, secondo i dati dalla Commissione, vengono generati 5,2 milioni di tonnellate di rifiuti in abbigliamento e calzature all’anno, pari a 12 kg per ogni cittadino.

Il risultato è che ogni secondo un camion di vestiti viene svuotato in una discarica, spesso dall’altra parte del mondo. A portare il peso di gran parte dei rifiuti tessili, luoghi come il deserto di Atacama nel nord del Cile o le nazioni africane del Ghana e del Kenya. Nella ‘discarica’ a cielo aperto sudamericana si troverebbero circa 741 acri di magliette, camicie, jeans e indumenti usati, ma anche nuovi, spesso eccedenze invendute.

Eppure, la produzione di capi d'abbigliamento, specialmente quelli legati ai segmenti fast e ultra fast, necessita di notevoli risorse. La realizzazione di un paio di jeans, ad esempio, richiede 3.781 litri di acqua se si considera l’intera filiera, dalla coltivazione del cotone fino alla consegna del prodotto finale al negozio. Solo nel 2022, poi, un gigante della moda veloce come Inditex, ha consumato 1.780.190 metri cubi d’acqua.

Quanta acqua serve

Le fibre utilizzate nella produzione dei capi costituiscono un altro importante indicatore in termini di sostenibilità. Il poliestere, che grazie al suo essere particolarmente economico e versatile è diventato il materiale più utilizzato al mondo, richiede ingenti risorse - è infatti prodotto a partire da combustibili fossili e spesso mescolato con altre fibre - e risulta difficile da riciclare.

Anche l’impatto ambientale del cotone, seconda fibra più usata nella moda, è notevole. Si tratta infatti della coltura con l’impronta idrica più alta.

Le fibre utilizzate dalle principali aziende di moda veloce

Ma fibre sintetiche come poliestere, nylon e acrilico che vengono usate da molti brand low cost - oggi rappresentano circa il 60% del materiale che costituisce i nostri vestiti - sollevano un’ulteriore problematica: il rilascio involontario di microplastiche nell’ambiente.

Durante il lavaggio dei tessuti artificiali, piccole particelle di plastica – lunghe meno di 5 millimetri, con diametri misurati in micrometri – possono infatti staccarsi dai capi e finire nelle reti idriche, prima di depositarsi sul fondo di mari ed oceani. Secondo le stime, il lavaggio di indumenti sintetici rappresenta il 35% delle microplastiche primarie rilasciate nell’ambiente e un singolo carico di biancheria in poliestere può arrivare a scaricare 700 mila fibre di microplastica.

Dall’estrazione delle fibre tessili fino alla spedizione dei capi e al loro lavaggio da parte del consumatore. L’impronta ecologica dell’industria dipende anche dalle emissioni di gas serra. Solamente nel 2020, gli acquisti di prodotti tessili nell’Unione Europea hanno generato circa 270 kg di emissioni di CO2 per persona.

Cifre consistenti, confermate dai dati relativi alle emissioni Scope 1, 2 e 3 dei principali rivenditori fast fashion. Come riportato dai rapporti di sostenibilità pubblicati dalle aziende, nel 2022 il gruppo Inditex ha generato oltre 17 milioni di tonnellate di CO2 mentre l’avversario cinese Shein ha dichiarato più di 9 milioni di tonnellate tra emissioni dirette e indirette.

Le emissioni di Co2 delle principali aziende fast fashion nel 2022

Verso un’industria più sostenibile?

Abiti più duraturi, ma anche più facili da riutilizzare, riparare, riciclare e, infine, smaltire. E una produzione che rispetti diritti umani, sociali e del lavoro, così come l’ambiente e il benessere degli animali. Tutto entro il 2030. La strategia dell’Unione Europea per il tessile, presentata nel 2022, abbraccia l’esigenza di un’industria più sostenibile e stabilisce una serie di obiettivi da raggiungere entro la fine del decennio.

Dall’ecodesign alla questione delle microplastiche, passando per il contrasto alla contraffazione e all’industria fast fashion. I macrotemi al centro del piano d’azione europeo per il settore tessile sono molteplici, anche se l’effettivo impatto delle direttive sulla moda veloce è ancora incerto.

Dal canto loro, molti brand del segmento fast fashion stanno cercando di adattarsi alle crescenti esigenze di sostenibilità. Programmi di riciclo, processi produttivi più attenti all'ambiente e maggiore responsabilità sociale stanno diventando parte integrante delle strategie aziendali dei principali protagonisti del settore, pur con ritmi differenti. Per un’analisi più approfondita dei progressi e degli sforzi compiuti nella riduzione dell'impatto ambientale e sociale, abbiamo esaminato i rapporti di sostenibilità pubblicati dai principali rivenditori fast fashion. Sebbene i documenti differiscano notevolmente sia nel contenuto che nella trasparenza, ciò che emerge è un crescente approccio green.

La corsa alle rinnovabili

Stando a quanto dichiarato, il colosso Inditex ha infatti raggiunto risultati importanti nel 2022, tra cui il 100% dell'elettricità utilizzata proveniente da fonti rinnovabili e l’abbattimento totale dei rifiuti nei propri impianti. Nel medio e lungo periodo, invece, sono annunciati una serie di obiettivi ambiziosi: una riduzione del consumo d'acqua nella catena di approvvigionamento del 25% entro il 2025 e zero emissioni nette entro il 2040.

Anche l’azienda svedese H&M sta compiendo significativi passi in avanti in termini di sostenibilità: nel 2022, il 23% dei materiali impiegati erano riciclati e l’obiettivo dichiarato è di raggiungere quota 30% entro la fine del 2023. Ma non è tutto. Il brand si propone di ridurre le emissioni di CO2 del 56% entro il 2030.

Anche dal Sustainability Report del gigante cinese Shein, spesso associato a pratiche inquinanti e poco trasparenti, emergono obiettivi chiari in termini di responsabilità ambientale. L’azienda prevede di convertire almeno il 31% dei suoi prodotti a base di poliestere in poliestere riciclato entro il 2030 e mira a ridurre le emissioni di gas serra del 25% entro lo stesso anno.

Per quanto riguarda l’azienda il rivale Mango, invece, nel 2022 il 46% delle sue fibre provenivano da fonti naturali e l'11% da fibre riciclate. Entro il 2030, l'azienda punta poi all'abbattimento dell’80% delle emissioni scope 1 e 2 e del 35% delle emissioni di scope 3, oltre alla riduzione dell'impatto idrico del 25%.

Il leader irlandese dell’abbigliamento low cost Primark, mira a ridurre del 50% le emissioni di carbonio lungo tutta la catena di fornitura entro il 2030 e a eliminare completamente l'uso di plastica monouso entro il 2027.

Oltre ad azioni per limitare l’impronta ambientale, è sul fronte dell’economia circolare che si gioca una partita importante. Molti protagonisti del settore fast fashion stanno infatti lanciando programmi per allungare il ciclo di vita dei propri prodotti. Ad esempio, H&M ha implementato l’iniziativa Garment Collecting, che nel solo anno 2022 ha raccolto ben 14.768 tonnellate di prodotti usati, di cui il 55% è stato riutilizzato come prodotto, il 15% come materiale e il 22% riciclato per diventare prodotti per altre industrie o nuove fibre.

I brand fast fashion più trasparenti

Una delle parole chiave nella sfida per rendere più sostenibile l'industria della moda è ‘trasparenza’. Molte aziende stanno infatti adottando una serie di misure per far chiarezza sui propri processi produttivi, dalle fonti dei materiali alle condizioni dei lavoratori.

Una tendenza in linea con l’approccio della Commissione europea che intende introdurre un ‘passaporto digitale dei prodotti’ per consentire ai consumatori di accedere alle informazioni sulla provenienza e sulla sostenibilità dei capi che acquistano.

Eppure, esistono già strumenti chiave che forniscono analisi sulle pratiche di trasparenza adottate dai brand di moda. Tra questi, il ‘Fashion Transparency Index’, che classifica 250 tra i più grandi marchi e rivenditori di moda del mondo in base alla loro divulgazione pubblica di politiche, pratiche e impatti sui diritti umani e ambientali. E, come dimostrano le valutazioni relative al 2023, mentre alcune aziende del mercato fast fashion, tra cui OVS, stanno rispondendo prontamente alla richiesta di maggior trasparenza, altri protagonisti del settore presentano ancora alcune ombre.